El Fondo de Garantía para Pequeños Empresarios (Fogape), administrado por BancoEstado, realizó la primera oferta de garantías estatales asociadas al financiamiento bancario para líneas de capital de trabajo en condiciones especiales, o “líneas Covid-19”, tras la entrada en vigencia de la ley que fortalece a este fondo.

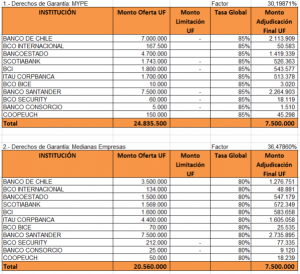

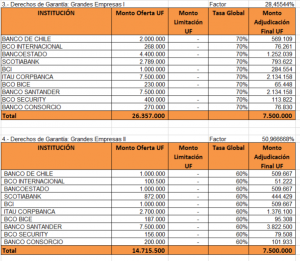

En esta oferta, participaron 10 entidades bancarias y una cooperativa, que solicitaron garantías por 86.468.000 UF. Ellos fueron: Scotiabank, BICE, Internacional, Estado, Santander, BCI, Itau, Security, Consorcio y Chile, además de Coopeuch. Respecto de licitaciones pasadas, se sumaron Consorcio y Security.

La adjudicación de estos montos se realizó en una ceremonia en las dependencias de BancoEstado, a la que asistió el ministro de Hacienda, Ignacio Briones; el coordinador macroeconómico de la cartera, Luis Oscar Herrera; el director de presupuestos, Matías Acevedo; además del comité ejecutivo de BancoEstado, liderado por su presidente, Arturo Tagle

El principal objetivo de esta iniciativa es poner a disposición de las micro, pequeñas, medianas y empresas con ventas anuales de hasta UF1 millón, nuevos créditos para generar la liquidez que les está faltando en estos momentos de crisis.

Estos créditos deberán ser destinados a cubrir necesidades de capital de trabajo, lo que incluye pago de salarios, arriendos, suministros, pago de proveedores, entre otros, para así contribuir a reactivar sus actividades.

Para estos efectos se aumentó y flexibilizó temporalmente el Fogape, a través de una ampliación de su capital en hasta US$3.000 millones, el que podrá apalancar garantías para financiamientos por un potencial de más de US$ 25.000 millones.

La oferta del día de hoy, que se realizó a través de una licitación no presencial, corresponde al otorgamiento de derechos de garantías estatales por UF30 millones (cerca US$1.000 millones) que podrían permitir créditos por hasta US$1.500 millones para empresas afectadas directa o indirectamente por la pandemia.

Estos montos se irán aumentando paulatinamente a medida que se genere una mayor demanda de las empresas y de la correspondiente recepción de los aportes de capital aprobados por la ley que modificó Fogape.

En la instancia, se detalló que actualmente el Fogape tiene 76 mil clientes con créditos vigentes y que a la fecha tiene un histórico de más de 550.000 Mipyme atendidas en los últimos 10 años.

Si bien la ley establece que, a lo menos el 45% del monto total de garantías licitadas por Fogape deberá ser destinado a garantizar financiamientos Covid-19 para empresas o empresarios con ventas de hasta UF100.000 anuales, Fogape licitará al menos el 50% de los recursos para este segmento de empresas denominadas Mipyme.

Resultados

Características

El espíritu del proyecto es que el monto del crédito a financiar debería equivaler hasta 3 meses de las ventas anuales de cada empresa. Las tasas de cobertura de garantía variarán de acuerdo a los distintos segmentos o tamaños de empresas según sus ventas anuales. Se destaca que la cobertura más alta es del 85% y está destinada exclusivamente para las micro y pequeñas empresas.

Otra importante particularidad de estos créditos es que las tasas de interés están limitadas a un máximo equivalente a la Tasa de Política Monetaria más un 3%. Esto equivale a una tasa de interés real (tras inflación) cercana a 0% y deberá contar con un mínimo de 6 meses de gracia y se pagará entre 24 y 48 meses. Además, la empresa beneficiaria de estos créditos será favorecida por su banco con la postergación a un plazo no menor de 6 meses de otros créditos en cuotas que la empresa mantenga anteriormente con el mismo banco.

Es importante precisar que podrán acceder a estos recursos todas las micro, pequeñas, medianas y grandes empresas, con ventas anuales de hasta UF1 millón, sean personas naturales con giro comercial y personas jurídicas, y que cumplan con las siguientes características:

- Que no se encuentren en un proceso de insolvencia, de quiebra, o liquidación.

- Si es una empresa con ventas menores a 25 mil UF anuales, que no tuviera más de 30 días de mora en sus créditos al 30 de octubre de 2019. Si es una empresa con ventas mayores de 25 mil UF anuales, no tenga más de 30 días de mora en sus créditos al 30 de marzo de 2020.

En ambos casos, si a la fecha del otorgamiento del nuevo crédito Covid-19 se encuentra al día, las restricciones de mora precedentes no corren.

Para acceder a este financiamiento las empresas o empresarios deberán declarar el destino de los fondos y el hecho de haber sido afectados comercialmente por la pandemia Covid-19.