De cara a 2024, Rabobank proyecta una moderada recuperación de los precios internacionales, que ya se viene produciendo desde el cuarto trimestre de 2023.

De acuerdo al último informe del bando de noviembre, después de que la leche entera en polvo alcanzara el nivel más bajo en 5 años (US$/ton 2.548) en GDT en agosto de 2023, la desaceleración de la oferta internacional y la demanda reprimida ya están impulsando los precios en Oceanía.

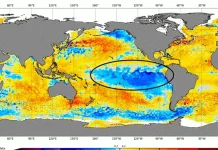

La oferta internacional está perdiendo dinamismo, con la caída de los precios al productor, problemas climáticos como El Niño y menores márgenes en productor. Al mismo tiempo, los precios más bajos alientan mayores compras estratégicas por parte de grandes importadores de lácteos en los mercados emergentes.

Qué puede pasar con Brasil

Para Brasil, los mayores precios internacionales deberían reducir parcialmente la competitividad de la leche importada en 2024. Sin embargo, vale recordar que el tipo de cambio y el precio interno, así como la competitividad de la leche del Mercosur en otras regiones, serán los factores determinantes para definir el nivel de importaciones el próximo año. Por ahora, Rabobank proyecta el dólar a R$ 5,15 a finales de 2024 y el precio de la leche entera en polvo cerca de US$/ton 3.700 en el Mercosur en el segundo semestre de 2024.

La producción de leche en Brasil debería tener un mejor comienzo de año en 2024, con una recuperación de los precios al productor a principios de año y márgenes positivos. Los precios de los insumos deberían ser ligeramente más bajos en comparación con el primer semestre de 2023, debido principalmente a la harina de soja.

Con márgenes ligeramente mejores en el campo y menores importaciones, la oferta debería aumentar moderadamente en el primer semestre de 2024. Rabobank prevé un crecimiento de la remisión del 2% en volumen para todo el año.

En cuanto a la demanda, la situación del consumidor brasileño debería seguir siendo desafiante con algunas mejoras específicas. El mercado espera otro año de crecimiento económico en 2024, pero a un ritmo más lento en comparación con 2022-2023 (cerca del 3%), con las proyecciones actuales del PIB avanzando cerca del 1,5% en 2024.

Si bien el desempleo puede aumentar ligeramente después de alcanzar el nivel más bajo desde 2014 a finales de 2023 (7,7%). Recientemente, el estancamiento del ingreso real y el envejecimiento de la población han sido factores adversos para la expansión del consumo de lácteos y son factores que deben seguir presentes en los análisis de la demanda a mediano y largo plazo. El crecimiento económico proyectado para 2024 y el nivel actual de desempleo no parecen ser lo suficientemente fuertes como para generar un aumento significativo del ingreso real que permitiría un aumento constante del consumo de alimentos. En este caso, la demanda debería ser ligeramente mayor (1%-2%) en volumen en comparación con 2023.

Los márgenes de la industria deberían ser ligeramente más altos, considerando una oferta y una demanda más equilibradas, lo que debería permitir preservar los márgenes en varias categorías, a pesar de las fluctuaciones estacionales de los precios.

Fuente: www.tardaguila.uy